はじめに

2019年10月の消費増税にともない、キャッシュレス決済におけるポイント還元制度が始まり、日本中でキャッシュレスの大ブームが巻き起こった。〇〇ペイと称する新しい決済手段が雨後のタケノコのように現れ、どの決済ツールを使うのがお得かという話題があちこちで盛り上がっている。一方で、スマホを使いこなせない高齢者からは、複雑な制度や難解なシステムへの恨み節が聞かれる。かつて日本でこれだけ広い範囲で、支払い手段が注目されたことはなかっただろう。とはいえ、日本が目に見えてキャッシュレス化したという印象はない。相変わらず、日本では現金がリテール決済の主役であり、賽銭箱にもご祝儀袋にも現金は欠かせない。キャッシュレスは一時のブームで終わるのだろうか。

筆者は、日本のキャッシュレス化の動きは当初は難航するものの、徐々に日本の金融を変え、日本の社会をも変えていくと考えている。それは、キャッシュレス化が、情報技術革新とともに、世界中で起こっている不可逆的な変化だからである。以下では、世界中で進む金融包摂とキャッシュレス化の動きというマクロな視点から、日本のキャッシュレスブームの行方を占ってみることとしたい。

世界の国々の金融包摂状況

日本を含む先進国では、以前から、人々が希望すれば、容易に銀行預金口座を開設できるのが普通であった。しかし、世界に目を転じると、ほんの十年ほど前まで、先進国以外の国のほとんどで、金融サービスの恩恵は人々には行き渡ってはいなかった。銀行預金口座を保有できない人々は、スマホ決済はもちろん、クレジットカードも預金振替も利用できない。つまり、先進国以外の多くの人々は、商品を購入するにも、貯金をするにも、家族に仕送りをするにも、紙幣と硬貨を利用するしかなかったのだ。

しかし、この十年の間に、インターネットとスマホに代表される情報技術革新が進展した結果、世界中で電子的な金融サービスが多くの人々に広く行き渡るようになった。やや硬い言葉だが、これを「金融包摂の進行」という。今や、先進国のみならず、新興国の多くで、個人間の送金や資産運用といったオンラインの金融サービスへのアクセスが容易になった。そして、特に新たに金融包摂が進んだ新興国において、キャッシュレス決済が急速に広まったのだ。

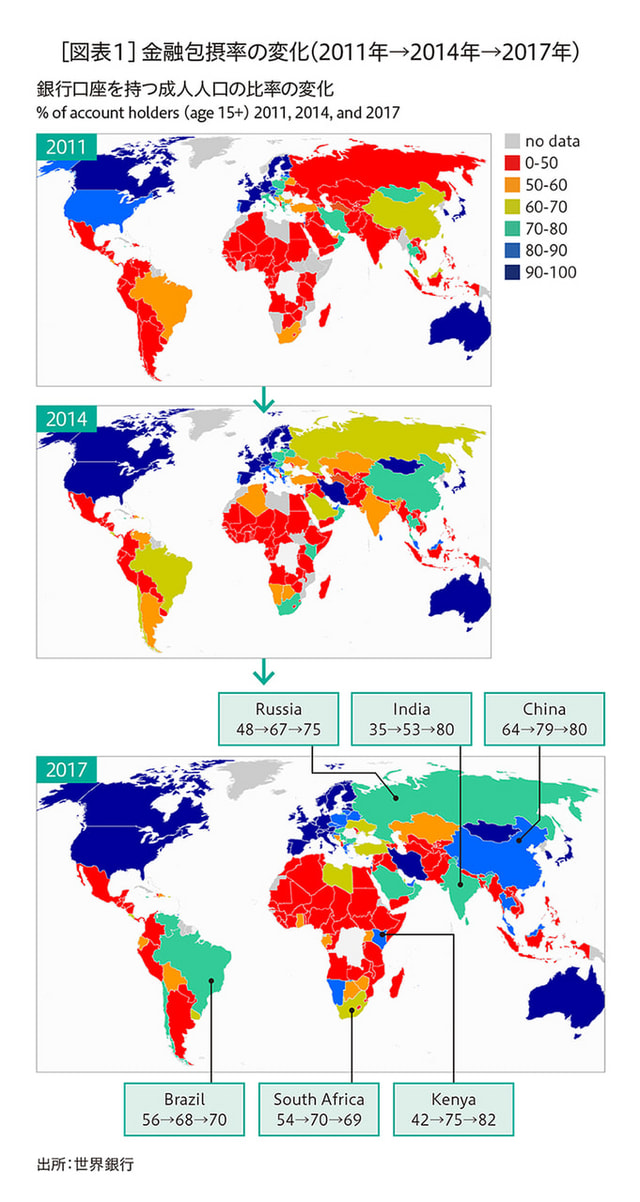

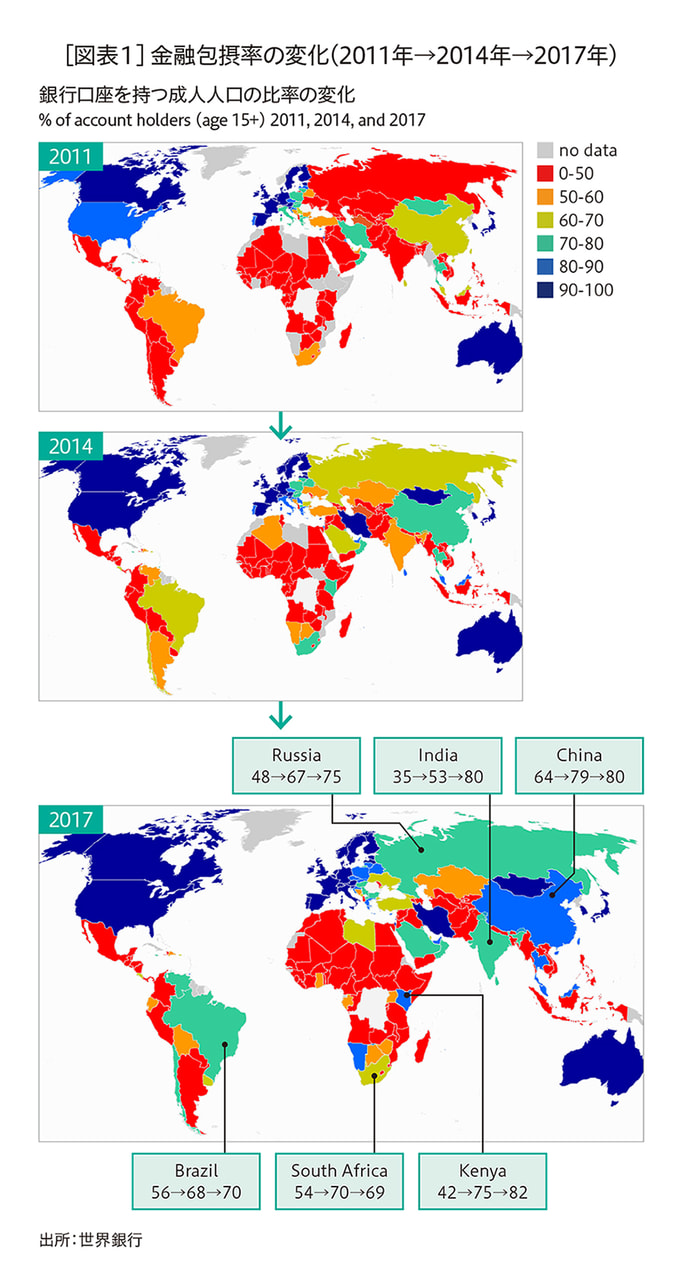

これを統計で確認してみよう。世界銀行のデータで、「成人人口に占める銀行預金口座の保有者の比率(金融包摂率)」の2011年、2014年、2017年と3年おきの変化を見ると、日本、北米、欧州などの先進国の金融包摂率は80%以上で変化していない。これに対し、中国、インド、ケニアなどの新興国の金融包摂率は、わずか6年間で急速に上昇し、2017年には先進国並みの80%を達成している[図表1]。

その一方で、そうした技術革新の恩恵を享受できていない国も少なくない。アフリカやラテンアメリカの発展途上国においては、ある程度は情報通信技術が進展し、一部の人々はスマホを使うようにはなったのだが、国内における電子的な決済サービス基盤が整備されていないために、2017年になっても、金融包摂率は50%に達していない。それらの国に住む数億人もの人々は、買い物や貯金、家族への仕送りのために、未だに紙幣や硬貨を利用し、人手による搬送に頼るしかない状態にある。

新興国の金融包摂の実際

わずか6年の間に金融包摂率が大きく上昇した代表的な新興国における金融包摂の実際を国ごとに確認する。

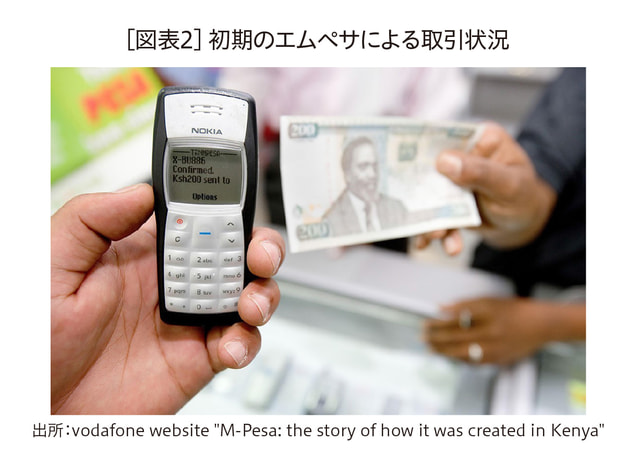

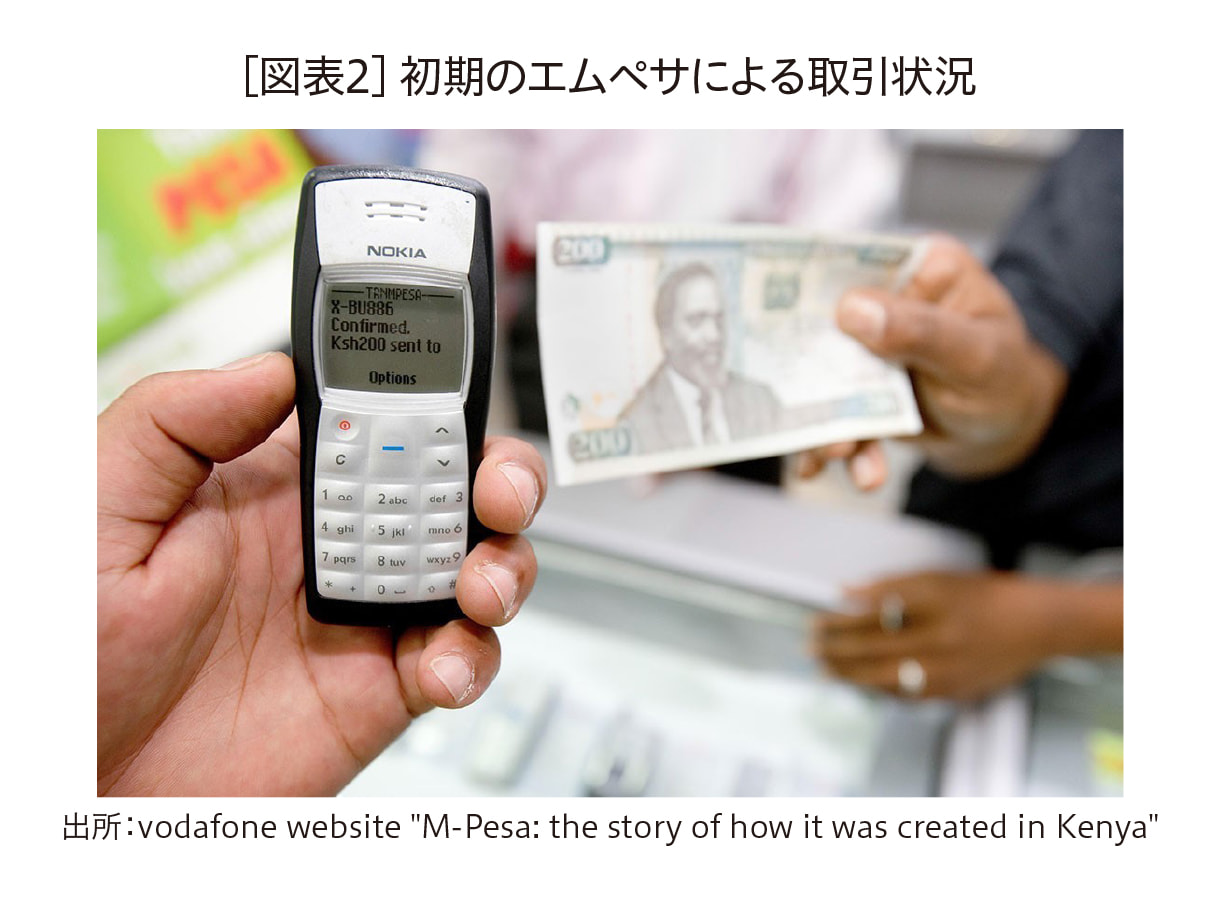

まず、アフリカのケニアを見てみよう。金融包摂率は、2011年の42%から2017年には82%とほぼ倍増した。ケニアで盛んに使われているキャッシュレス決済手段は「エムぺサ(M-Pesa)」である。Mはモバイル、Pesaはスワヒリ語でお金を意味するから、モバイルマネーという意味である。2007年4月にケニアの学生が開発したソフトウェアをベースに、ケニアの国営携帯会社サファリコム社(現在は民営化されている)が、携帯電話のSMS機能を利用した新しい決済/送金サービスとして提供を開始した。このサービスでは、商店の店頭で支払いを行ったり、遠隔地に送金を行ったり、銀行に預金を預けたり引き出したりすることができる[図表2]。

ケニアの首都ナイロビは、東アフリカの金融センターともいわれ、社会インフラも整備され、銀行の本支店も多い。しかし、銀行による金融サービスが便利に使用できるのは首都ナイロビとその近郊に限られる。ケニアでナイロビ以外の地方にある銀行の支店数は、ナイロビ市内にある支店数とほぼ同じだという。つまり、地方にはほとんど銀行の支店がないのだ。人々はを使うようにはなったのだが、国内における電子的な決済サービス基盤が整備されていないために、2017年になっても、金融包摂率は50%に達していない。それらの国に住む数億人もの人々は、買い物や貯金、家族への仕送りのために、未だに紙幣や硬貨を利用し、人手による搬送に頼るしかない状態にある。新興国の金融包摂の実際

わずか6年の間に金融包摂率が大きく上昇した代表的な新[図表1] 金融包摂率の変化(2011年→2014年→2017年)銀行口座を持つ成人人口の比率の変化% of account holders (age 15+) 2011, 2014, and 2017銀行に預金を預ける訳にはいかないので、貯金をするためには紙幣の束を手元に置いておくしかなかった。しかし、札束で持っていると強盗に襲われる危険がある。甕に詰めて土に埋める人もいたようだが、洪水に襲われて甕ごと流される被害に遭うこともあったという。

2007年、そんなケニアにエムペサが登場した。社会インフラが未整備の地方であっても、携帯電話の電波は届いているから、充電さえ何とか工夫すれば、金融サービスにアクセスできるようになったのだ。銀行に預金すれば金利が付く、ということを初めて知った人も少なくなかったという。エムペサの代理店はケニア中に広がって、代理店に掲げられた番号を携帯電話に入力すれば送金できる。このキャッシュレス決済方式は徐々にケニア国内で普及していく。ガソリンスタンドや食料品店の店頭にはトタン板にペンキで電話番号が殴り書きされ、その番号を入力することでキャッシュレスの決済が可能になる。日本から青年海外協力隊に参加した大学生がエムペサによる決済を珍しそうに眺めていたら、「お前の国はまだ紙幣や硬貨を使っているのか、遅れてるな」と言われたという。

ケニアの法定通貨はケニア・シリングであり、エムペサによる決済は法定通貨建てである。エムペサは、ケニア中央銀行も関与し、いわば国家プロジェクトとして進められたとのことで、同じようなスタイルでタンザニア、南アフリカなど、周辺国にも同じシステムが導入されつつある。

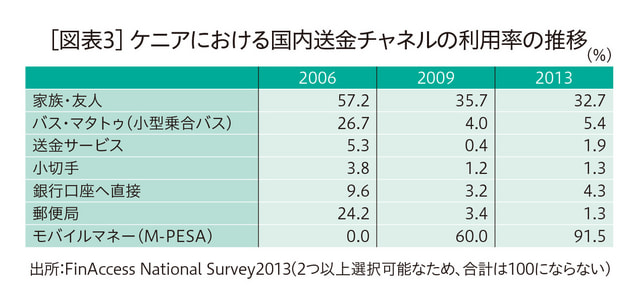

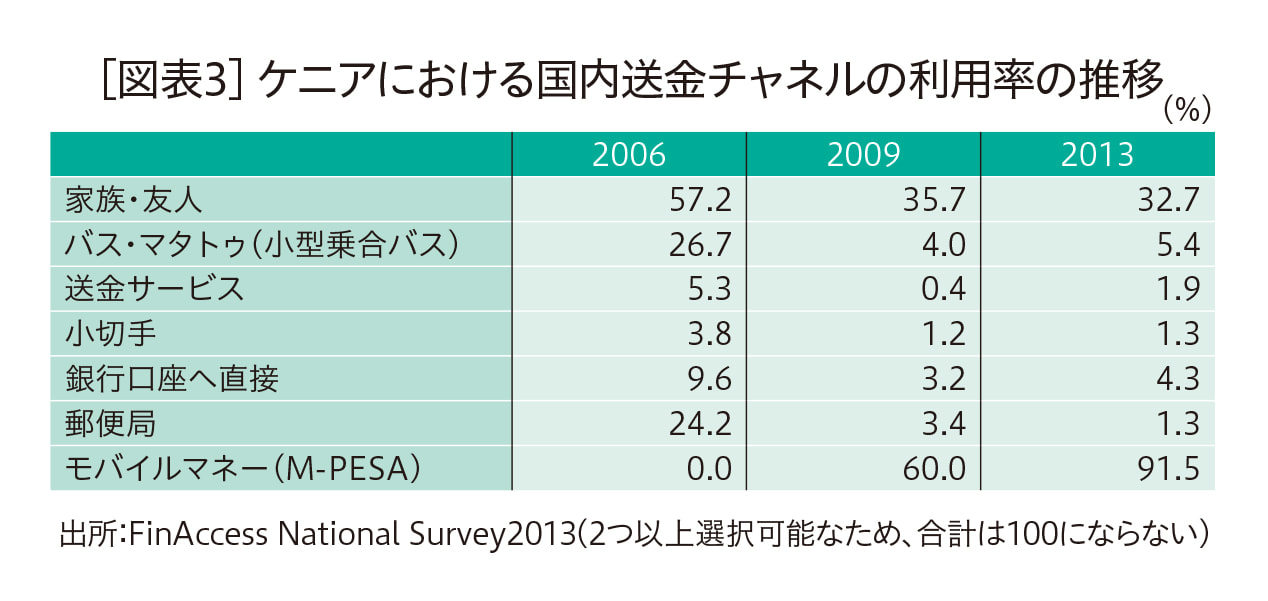

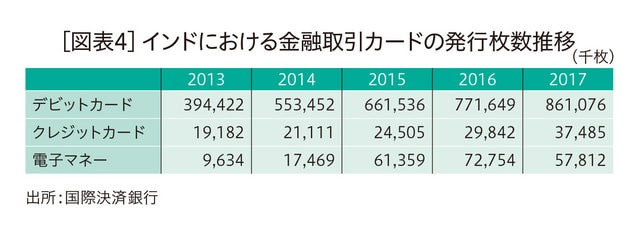

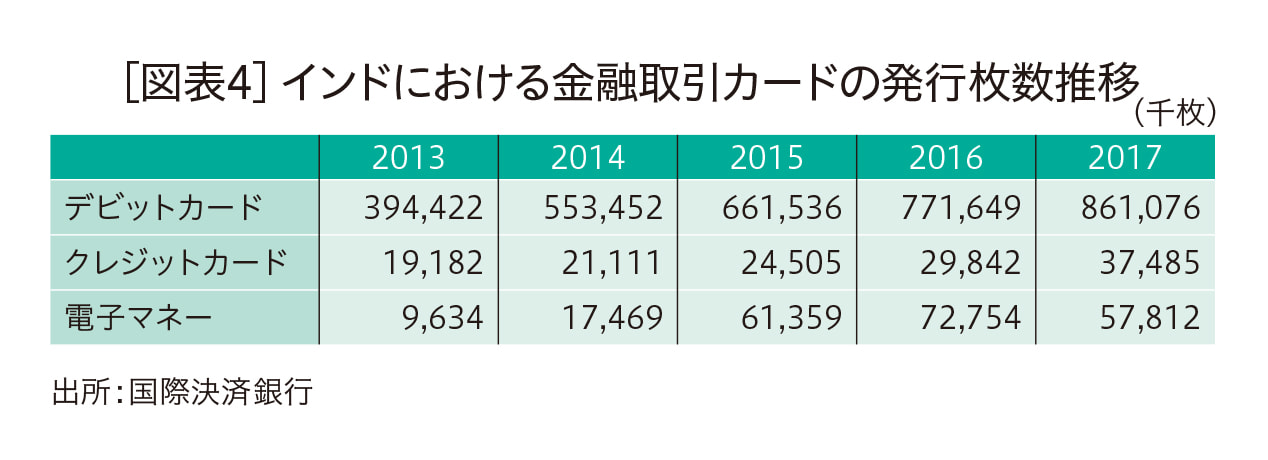

ケニアでのエムペサの普及度合いを表す興味深いアンケートがある[図表3]。例えば、一家の大黒柱である父親が都会に出稼ぎに出て、故郷の家族に仕送りをしなければならないといった場合、2006年以前は家族に現金を取りに来させるのが普通だった。それができなければ、郵便配達や遠距離バスの運転手に頼んでいた。しかし、2007年にエムペサが登場して普及すると、2009年には6割、2013年には9割以上の人がエムペサを利用するようになったという。次に、インドに着目してみよう。金融包摂率は、2011年の35%から2017年には80%と倍以上に増えた。インドで盛んに使われているキャッシュレス決済手段は、銀行の発行するデビットカードである。2013年から2017年までの4年間で、デビットカードは倍以上に増加し、約9億枚、発行されている[図表4]。国内の店舗におけるデビットカード端末も増加し、インド国内でのキャッシュレス化が急速に進展しているという。新興国の場合、全国規模の個人信用データベースが整備されていないことが多いため、与信をともなうクレジットカードは国内ではあまり利用されていない。銀行預金からリアルタイムで引き落としされるデビットカードであれば、与信をともなわないため貸し倒れリスクはない。技術革新が進み、店舗の端末と銀行のシステムがリアルタイムで接続するようになったことにより、デビットカードが広く普及するに至ったのだ。

また、スマホによるキャッシュレス決済としては、Google Payインド版が拡大している。Google India開発によるAQR(Audio QR)により、音声を介してスマホ間で資金移動が可能な仕組みであり、個人間決済や交通機関の運賃支払いに利用されている[図表5]。

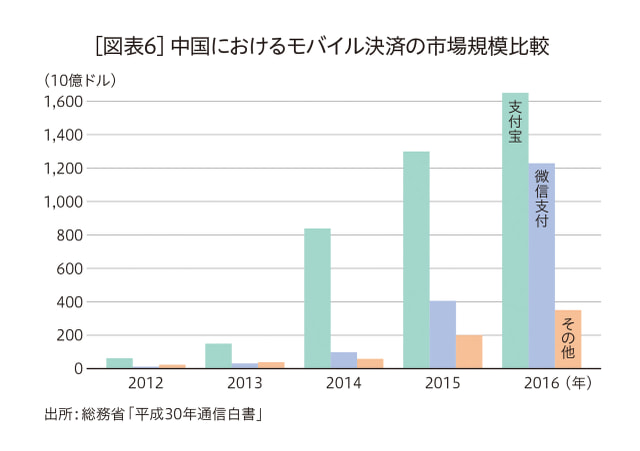

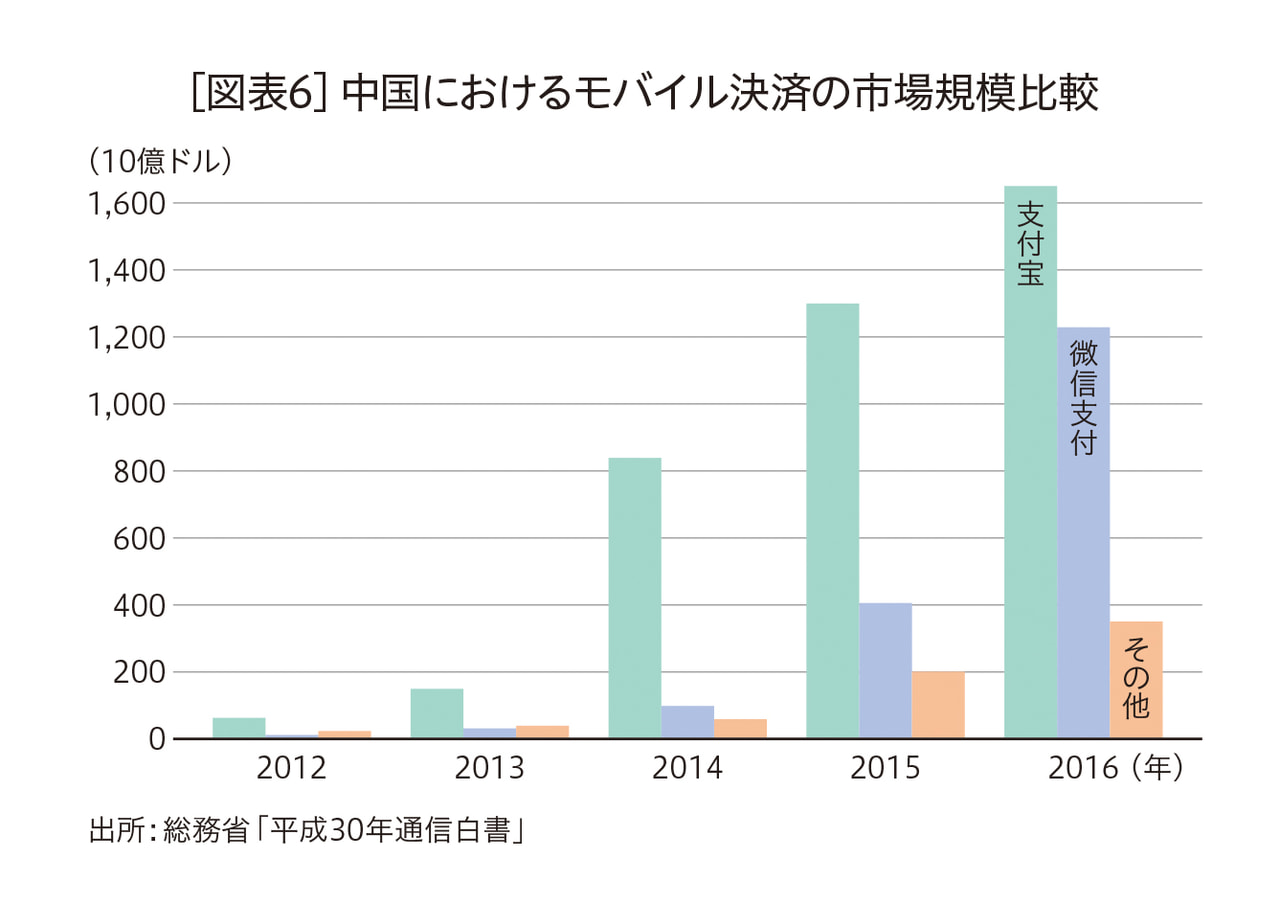

続いて、中国について見てみよう。金融包摂率は、2011年に64%と元々かなり高かったが、2017年には80%に乗せた。その背景には、銀行口座の保有を前提とする、QRコード決済の急速な普及がある。中国のQRコード決済といえば、アリペイ(支付宝)とウィーチャットペイ(微信支付)である。アリペイは2014年から、ウィーチャットペイは2015年から利用が急拡大し、驚異的な勢いで中国全土をキャッシュレス化した[図表6]。

このように中国のQRコード決済が普及した背景として、日本では、「中国では偽札が多かったからだ」という説明をよく聞くが、それは誤りである。確かに、2000年前後に、中国で偽造紙幣が社会問題化していたのは事実である。しかし、金融当局による紙幣のクリーン化の推進やATMの真贋判別精度の向上によって、2010年頃には偽札はほぼ根絶されていた。アリペイ、ウィーチャットペイの普及は、それからさらに4~5年後であるから、偽札が原因であったとは考えられない。

例えば、北京にある世界遺産、故宮博物院には入場券を売るブースがない。代わりにQRコードが印刷された大きな看板があり、入館者はそれをスマホで読み取って入場料を支払う。この結果、行列もなく待ち時間は大幅に短縮されている。入場券の半券をもぎる人はいなくなり、券売ブース、現金管理をはじめとする運営費は大幅に削減されている。この事例に限らず、「全ての国民がキャッシュレス決済に対応している」ことを前提とすれば、思い切ってさまざまな合理化を行うことができる。

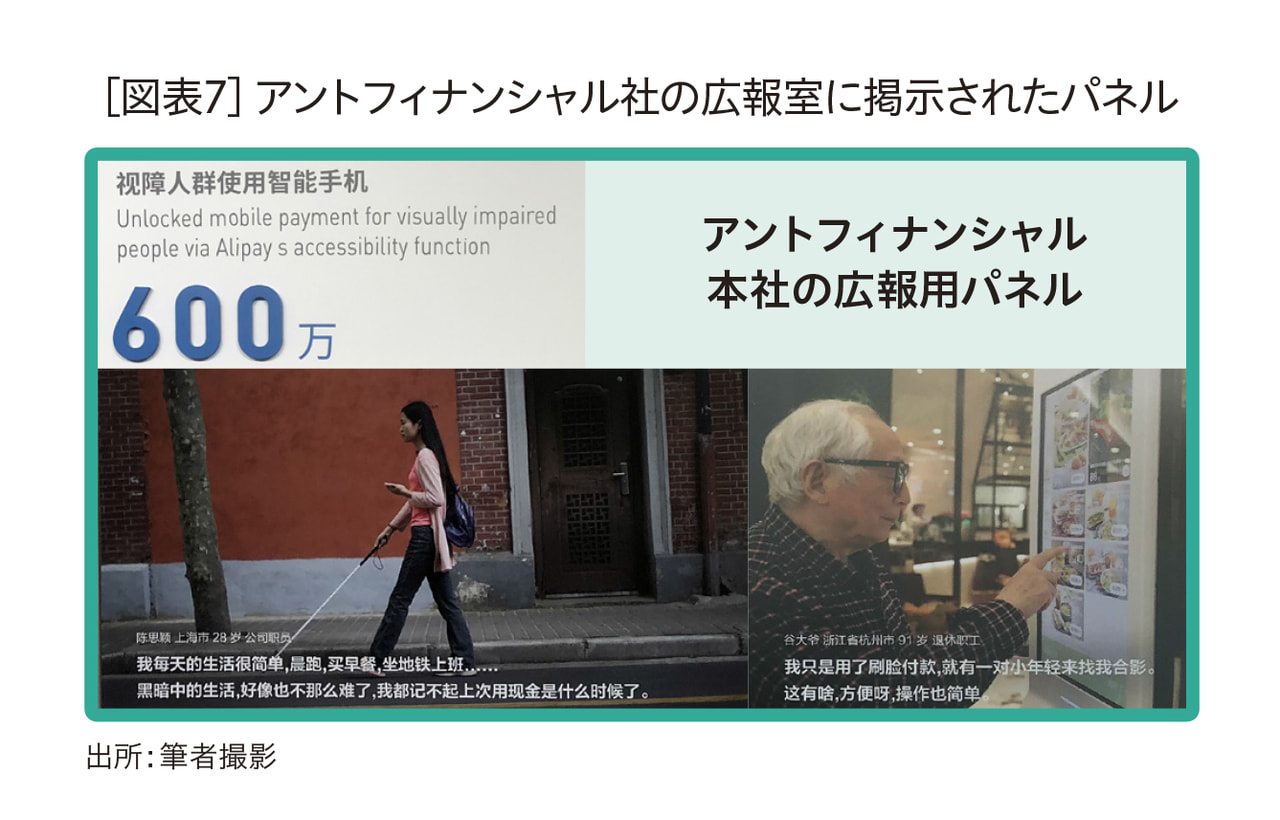

とはいえ、全ての国民が対応している、と言えるためには、高齢者や障碍者など、キャッシュレス化に対応するのが難しい人々も取り込む必要がある。この点においても、中国のキャッシュレス化は一歩進んでいる。例えば、アリペイの運営主体であるアントフィナンシャル社では、600万人の視覚障碍者のための専用アプリを開発したり、高齢の利用者に講習会を開催するなど、アリペイの利用の裾野を広げるための活動を行っているという[図表7]。こうした企業努力によって、「万人がキャッシュレス化に対応している」という状況を作り出しているのだ。

こうした新興国のキャッシュレス化を後押ししているのは、それまで銀行を利用できなかった「アンバンクト(Unbanked)」の人々が我慢していた不便さである。それまで銀行にアクセスができず、お金を貯めたり、送金したりできずにいた人々が、スマホを手にしたことで銀行が利用できるようになる。そのプロセスで、エムペサ、アリペイ、ウィーチャットペイが爆発的に普及する。そこには、伝統的な銀行取引よりも便利な機能が組み込まれている。それらが普及すると、お店側でもキャッシュレスに対応していかないと物が売れない。お店が対応するようになると、人々は小銭や財布を持たなくなる。無人コンビニが登場し、スマホで何でも買える社会になっていく。逆に、現金の利用は減っていく。例えば、中国で募金を集めるには、お金を入れるためのザルにQRコードを書いておくのだという。

先進国のキャッシュレス化

先進国においてもキャッシュレス化が進んでいる例はある。米国、英国、フランスなどは、VISA、MasterCardの国際ブランドによるクレジットカード、デビットカードが早くから普及し、現金の利用率は元々低かった。なかでも、スウェーデンをはじめとする北欧諸国のキャッシュレス化は進んでいる。北欧諸国では、1990年代から国を挙げて電子決済の推進に熱心であった。かつて筆者が北欧のある国の金融当局にヒアリングしたところによれば、「わが国は人口が少ない。国家的に見て、人材のリソースを上手に使っていく必要がある。だから、資金決済といった分野では、人材リソースを無駄に浪費しないように、キャッシュレス化を戦略的に進めている」という政策をとっているのだという。

実際、スウェーデンに行くと、ほとんどのお店で現金は使われていない。人々は、スウェーデンの銀行業界が開発したスマホ用アプリ「Swish」を使っているのだ。それを知らない観光客がクローナ紙幣で決済しようとしても、お店側はお釣りの用意もなく困惑してしまうという。

キャッシュレス化は、社会の効率化にダイレクトにつながっている。現金を使わなくなれば、現金の管理、搬送、警備がいらなくなる。電子決済になれば、お店のスタッフによる盗難事件もなく、現金やクーポン、さまざまなカード処理に要するレジ研修も簡単に済ませることができる。毎日のレジの現金の集計、確認も不要になり、現金を取り扱う全ての産業の生産性が大きく上がると期待できる。

日本のキャッシュレス政策

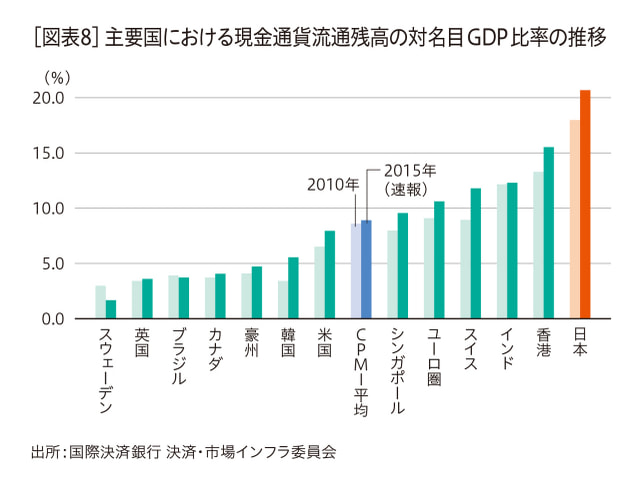

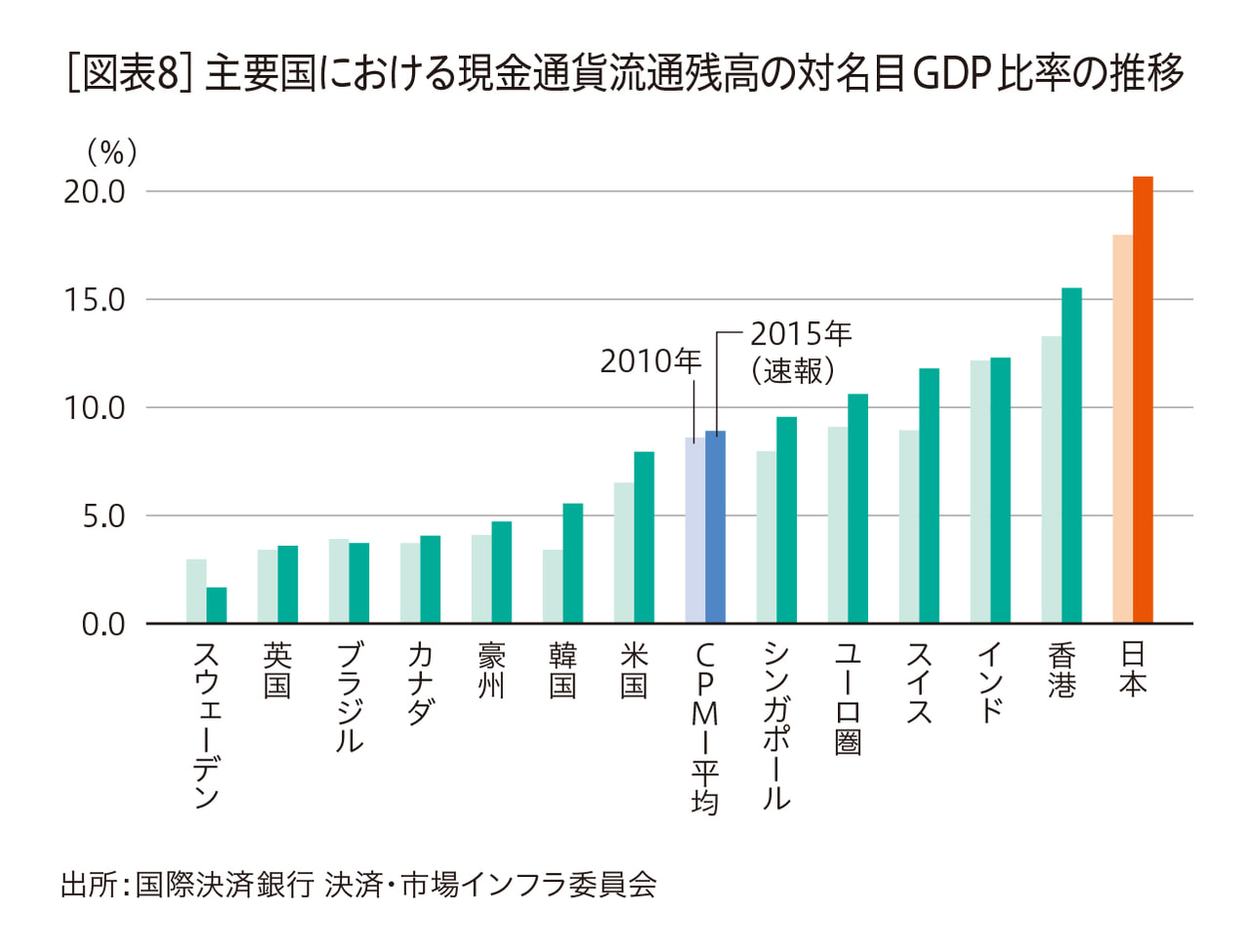

これに対して日本ではGDPの20%に当たる極めて大量の現金が流通している[図表8]。日本は、比較的犯罪も少なく、全国にATMのネットワークが張り巡らされていて、みんなが現金で決済できる環境が整備されている。それだけに、誰もがつい現金を使ってしまう。

日銀京都支店によれば、京都は全国でもまれなほどピン札(国立印刷局で印刷された新品の銀行券)の需要が多いという。各種ご祝儀、踊りや小唄などのお稽古事の月謝にピン札が使われていて、ピン札を使う風習や文化は現在でも京都の街に根付いている。こうした歴史を持つ古い文化を、そう簡単に捨てることはできないだろう。

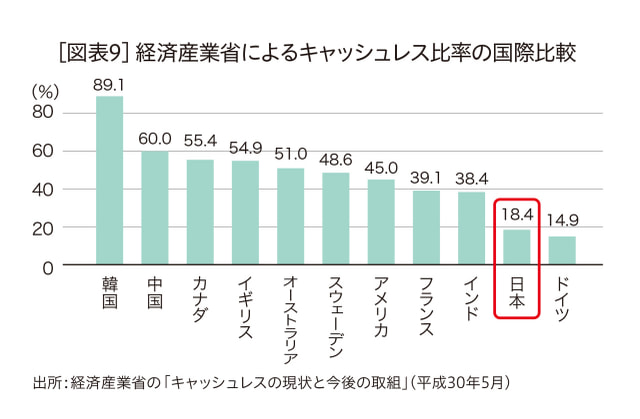

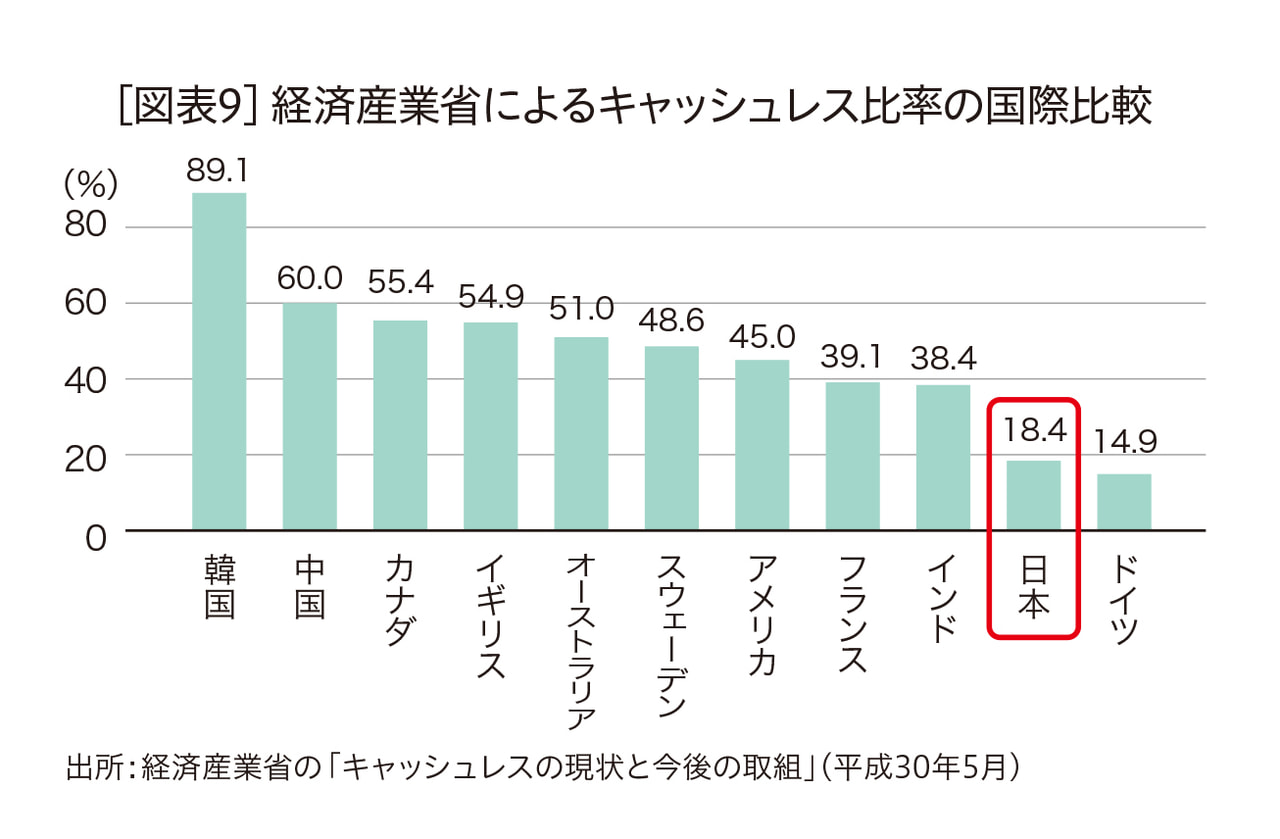

日本は、全くのゼロからのキャッシュレス化に挑むわけにはいかない。決済について、長い段階を経て発展してきた歴史的経験を持っている。だからこそ、紙幣や銀行に対する信頼感も存在する。とはいえ、歴史的経験を背景とした紙幣への愛着がキャッシュレス化を阻害し、社会全体の効率化を妨げているともいえる。 「未来投資戦略2018」で決められたキャッシュレス化に関する目標値は、日本におけるキャッシュレス比率を現在の20%から10年後40%に引き上げるというものであった。この比率をめぐっては、さまざまな議論がある。そもそも、現在の20%という数字自体がおかしいのではないかという指摘だ。

この数字は、経済産業省の「キャッシュレスの現状と今後の取組」(平成30年5月)の中で定義された値だ。クレジットカードなどのキャッシュレス決済金額を分子に、GDPベースの名目個人消費を分母に置いて比率を計算する。キャッシュレス決済金額は、2017年でクレジットカード55兆円、電子マネー5兆円だから、合わせて約60兆円。名目個人消費は約300兆円だから、割り算をすれば20%となる。とはいえ、クレジットカードの決済金額には個人消費分だけではなくて法人カード分も入っているし、名目個人消費には、持ち家の帰属家賃という統計算出上の仮想的な数値が入っているから、どちらも正確ではない。

この統計のメリットは共通ベースで国際比較できることだ[図表9]。そのために、そうした問題を割り切ったうえで利用されているのだろう。決済金額を正確に計測することはとても難しい。ベースを合わせて国際比較をすることも、そもそも社会の仕組みからして異なるのだから簡単ではない。だから、いろいろな統計を並べてみて何とか実態を推定するしかない。

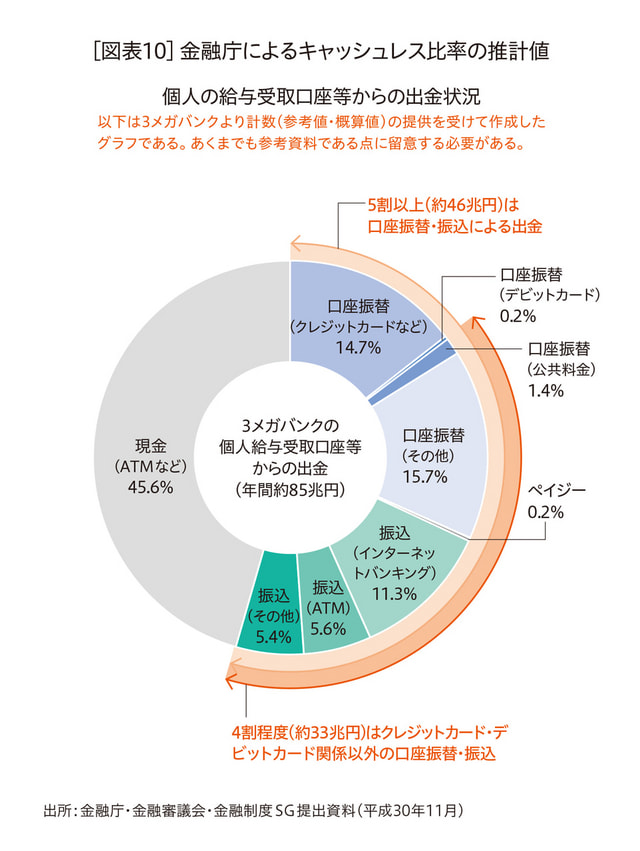

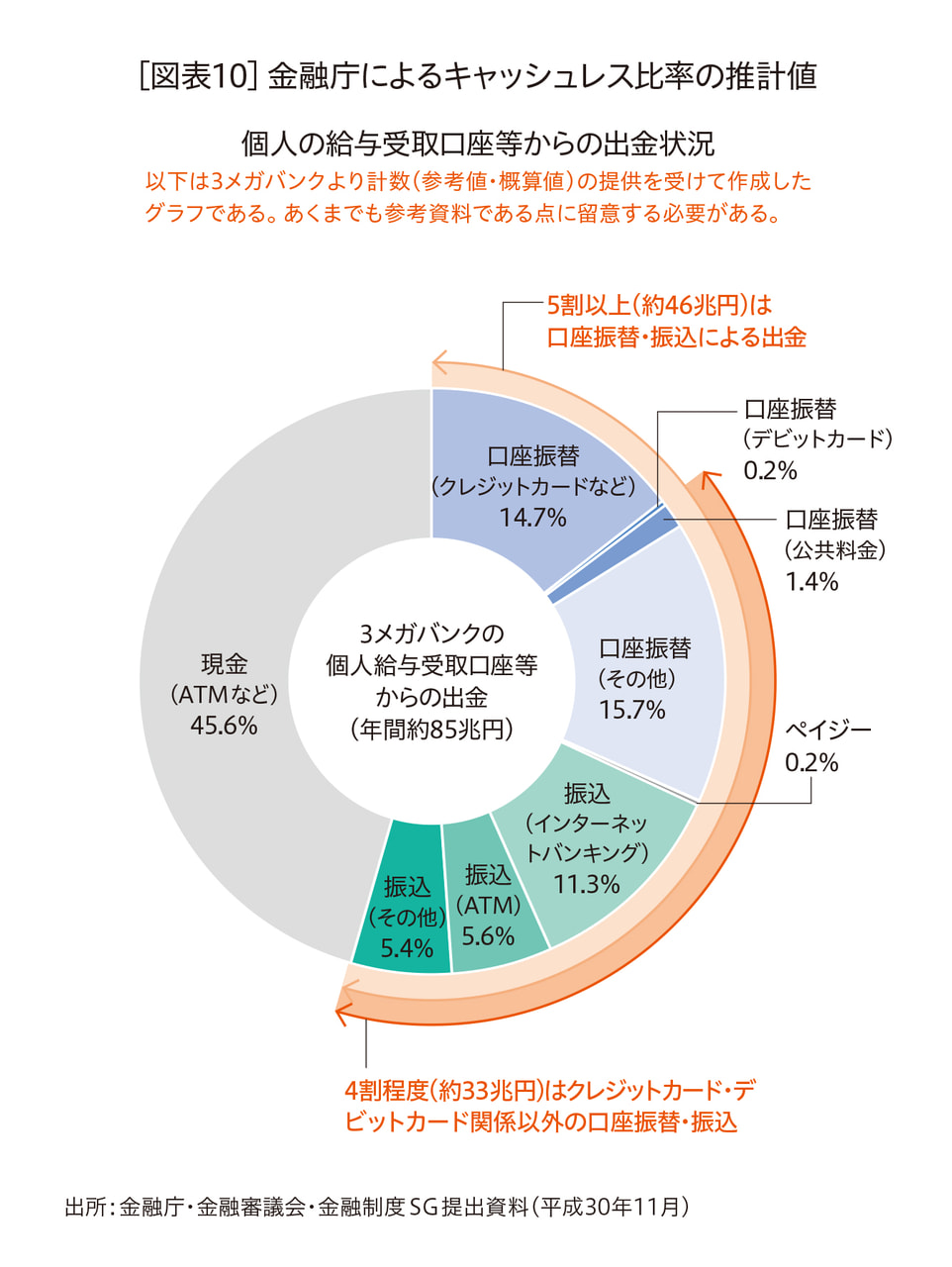

これに対して、金融庁の金融審議会に提出されたメガバンクによる給与振込口座の支出内訳は、より正確に算出されたものといえるだろう[図表10]。これによれば、日本の給与所得者は、振り込まれた給与の約55%を自動引落しや銀行間送金などで現金化せずに支払っている。この統計を前提とすれば、日本人の収入(≒消費)に占めるキャッシュレス決済の比率は55%となる。この算出方法はかなり正確だが、問題は国際比較ができないことだ。

このような統計のあやはいろいろあるけれど、比較的単純に国際比較できる現金通貨のGDP比を見れば、日本のキャッシュレス化が遅れていることは間違いない。そもそも、1万円札のような高額紙幣が日常的に使われている国は極めて少ないのだから。

今後人口が減っていく日本で、経済全体の生産性を上げていくために、社会全体でITを活用したイノベーションが必要だ、という総論は比較的支持されていると思う。しかし、各論になるとなかなか合意が難しい。高齢者が新しい技術に対応できないというデジタルディバイド(情報格差)の問題や、セキュリティへの不安など、キャッシュレス化の道も前途多難だが、とはいえ、未来永劫、現金社会が続きはしないだろう。日本にキャッシュレス化が必要だということは、間違っていないと思う。

日本のキャッシュレス化と新たな課題

日本は、いますぐにキャッシュレス化を進めようと思えば可能な仕組みを持っている。現在の日本では、クレジットカードをはじめ、プリペイド型の交通カード、即時決済できるデビットカードが発行され、それらを利用するインフラが整備されているからだ。

ところが、クレジットカードは「借金だから」「ついつい使い過ぎてしまうから」という理由で利用しない人々がいる。クレジットカードは、売上げの3~4%の手数料を支払う必要がある。国際ブランドのネットワーク、加盟店側の情報処理、利用者側の情報処理、そして与信に伴う未収金への対応や、利用者に還元するポイント、不正利用に備えるための保険金などが必要だからだ。しかし、その手数料を負担できない小売店も多い。

これに対して、アリペイやウィーチャットペイは、基本的に支払側、受取側の負担はゼロに近い。その理由のひとつは、インターネットベースの処理であり、現在のクレジットカードのような重厚なシステムを必要としないからである。与信を行わないので未収金にかかるコストも発生しない。さらに、顧客の利用履歴を分析して収益につなげる仕組みを作り上げていることも大きい。日本でも、こうした新しいキャッシュレス決済のビジネスモデルを成立させようと、さまざまな企業が競争を繰り広げている。

過去のしがらみを除外して冷静に考えれば、こうした新しいキャッシュレス決済が主流となっていく可能性は高いと考えられる。その場合、日本の社会には新たな問題が発生する。高齢者が新しいキャッシュレス決済に対応できないという問題だ。これは、いわば新たな金融包摂問題である。

金融包摂という言葉は、途上国や新興国において多くの人々が金融サービスにアクセスできない状況を改善する、という意味で使われてきた。既に見たように、情報技術の進展の結果、新興国の多くで、古い意味の金融包摂の問題は解決されつつある。ところが、高齢化が進む日本において、インターネットを活用した新しい金融サービスにアクセスできない高齢者が増えるという、新しい金融包摂問題が生じている。今後、新しいキャッシュレス決済が主流となれば、高齢者が経済取引から排除されるという形で問題が深刻化しかねない。特に、人口の減少する地方での発生を警戒するべきだろう。

中国では、サービス提供企業が障碍者や高齢者への教育やシステム開発を推進することで、社会全体の金融包摂が進行した。日本でも、高齢者のデジタルディバイド問題に対処していくことは社会的な課題である。そして、そうしたサービスは、新たなビジネス機会を作り出すだろう。伝統的な金融機関やフィンテック企業、そして全ての流通販売事業者にとって、社会が変化するタイミングこそが新しいチャンスの到来でもある。新たなビジネスチャンスに対応し、社会的な課題を解決していくことが、全てのサービス事業者に期待されていることではないだろうか。